Чи може страхування бути зручним, швидким та доступним? Без паперової тяганини, черг та дратівливих “роботів” на тому кінці слухавки? На щастя диджитал відкрив для цього усі можливості. У цьому матеріалі ми розберемо сучасні стандарти та складові побудови якісного сервісу в цифрових продуктах для страхування. Понад те, ми на прикладі реальних кейсів розкажемо, як покращити клієнтський цифровий досвід страхової компанії. Такий огляд може бути корисним для розбудови практично будь-якого бізнесу.

Чому цифровий клієнтський досвід у страхуванні важливий?

Що входить в поняття клієнтського досвіду (customer experience, CX)? Це уся сукупність взаємодій клієнта з компанією, яка врешті визначає його враження та ставлення до бізнесу. Клієнт із хорошим досвідом надалі обов’язково звернеться до компанії за новими послугами, або ж розповість про неї знайомим. Відтак піклуватись про враження клієнта дуже важливо.

У розрізі страхового бізнесу клієнтський досвід охоплює різноманітні аспекти, такі як доступність інформації про поліси та послуги, зручність укладення угод, якість обслуговування, швидкість розв'язання питань та претензій, персоналізований підхід до кожного клієнта, а також якість та ефективність взаємодії з компанією через диджитал. Це не просто продаж страхового продукту, а створення довготривалих відносин з клієнтом.

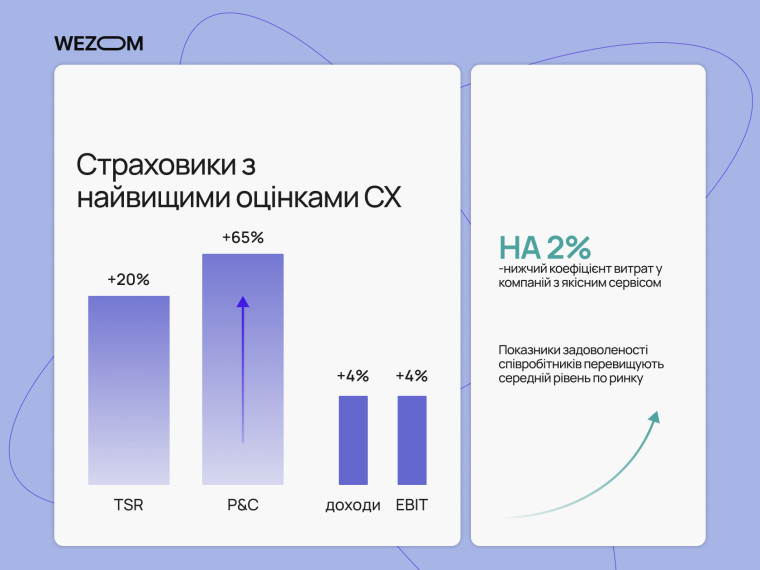

Робота над клієнтським досвідом нині вкрай важлива для страховиків. Як показало дослідження mcKinsey, якісний CX безпосередньо впливає на бізнес, відкриваючи можливості кардинального покращення фінансових та організаційних показників.

- Зокрема, в період 2017-2022 років страховики з найвищими оцінками CX на 20% випередили своїх конкурентів за показником TSR у сфері страхування життя, та на 65% – у напрямку страхування майна та ризиків (P&C). У порівнянні з конкурентами, лідери CX також показали більш високі темпи зростання доходів (на 4%) та темпи зростання EBIT (на 4%).

- Понад те, в компаній з якісним сервісом зафіксований більш низький коефіцієнт витрат (на 2%), а показники задоволеності співробітників перевищують середній рівень по ринку.

Практика свідчить, що ставка на якісний клієнтський цифровий досвід страхової компанії – це шлях до збереження лояльності клієнтів та зміцнення репутації бізнесу. Понад те, вона допомагає залучити більш молоду та платоспроможну аудиторію.

Сучасні користувачі очікують від страховиків персоналізованого підходу, омніканальності та безшовного клієнтського шляху, що будується на зручних диджитал-сервісах. Занадто часто досвід клієнтів у страхуванні виявляється далеким від цих очікувань, особливо коли йдеться про продажі та дистрибуцію. Відтак багатьом компаніям доведеться шукати можливість задовольнити нові потреби аудиторії, або ж зіткнутися з масовим відтоком клієнтів. Технологічний зсув, загострення конкуренції та глобальні економічні негаразди останніх років підвищили ставки для страхового бізнесу до максимуму.

Цифрові послуги у страхуванні: чого очікують сучасні клієнти

Ми живемо у світі, де смартфон замінив посвідчення особи, водійські права та гаманець. Аудиторія звикла працювати, витрачати гроші та отримувати послуги онлайн, тож має відповідні очікування щодо будь-якого сервісу. Страхування не є винятком: прихід нових технологій спричинив появу цілого напрямку InsurTech, присвяченого розвитку страхування в “цифрі”.

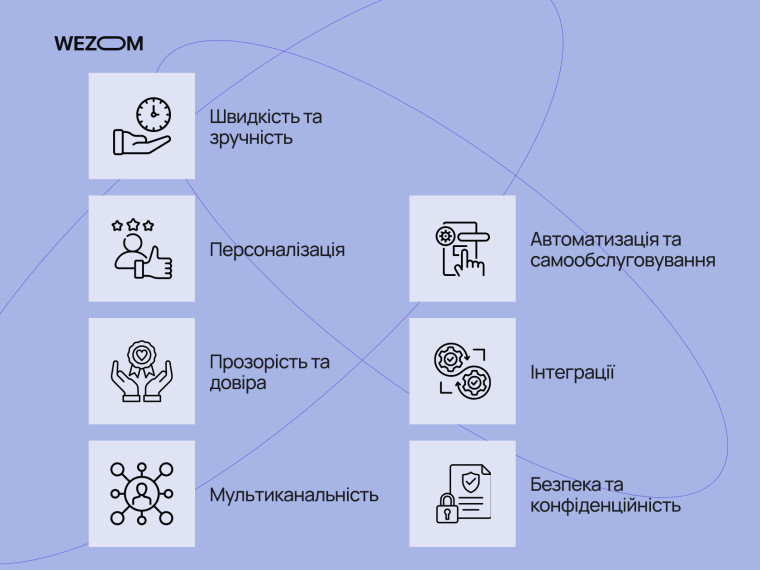

Чого сучасні клієнти очікують від якісного цифрового сервісу в страховій галузі? Розберімо очікування аудиторії детально.

- Швидкість та зручність

Клієнти бажають мати справу з простими та інтуїтивними інтерфейсами. Їм важливо, аби вся важлива інформація була “на поверхні”, відповіді на будь-які питання та запити надходили максимально швидко, а придбання поліса чи сервісу оформлювалось в пару кліків.

- Персоналізація

Сучасні клієнти звикли до персоналізації, як до однієї з головних переваг онлайн-сервісів. Вони очікують, що страховик зможе запропонувати їм індивідуальні пропозиції: гнучкі поліси та послуги під персональні потреби, ситуацію та спосіб життя.

- Прозорість та довіра

Страховик має відповідати усім вимогам комплаєнсу в індустрії, навіть коли надає послуги онлайн. Водночас клієнти хочуть чітко розуміти продукт, який купують: без “дрібного шрифту”, прихованих умов та платежів.

- Мультиканальність

Сучасна аудиторія звикла до безлічі каналів комунікації, тож страховикам потрібне вміння контактувати з користувачами через усі доступні засоби: чат, телефон, месенджери, пошта, соцмережі тощо. Перехід між каналами комунікації має відбуватись безшовно, без втрати контексту спілкування.

- Автоматизація та самообслуговування

Користувачі цінують можливість отримати максимум сервісу без необхідності звернення до менеджерів. Особистий кабінет з історією звернень і транзакцій, механізми повторного замовлення, онлайн-калькулятори та форми порівняння продуктів – усе це важливі компоненти InsurTech.

- Інтеграції

Для зручності та ефективності цифровим продуктам для страхування необхідні інтеграції із численними зовнішніми сервісами: платіжними системами, банківськими додатками, медичними продуктами тощо.

- Безпека та конфіденційність

Клієнти мають бути впевнені в тому, що їхні персональні дані будуть належним чином захищені від кіберзлочинців та несанкціонованого доступу. Це особливо важливо у частині захисту фінансів, лікарської таємниці тощо.

Слідування цим очікуванням має виняткове значення для залучення нових клієнтів та збереження лояльності старих. Якісний цифровий CX також працює на скорочення витрат та зміцнення іміджу компанії, як технологічного та клієнтоорієнтованого гравця ринку. Тож оптимізація цифрового досвіду страхової компанії – це один з головних драйверів розвитку усієї індустрії.

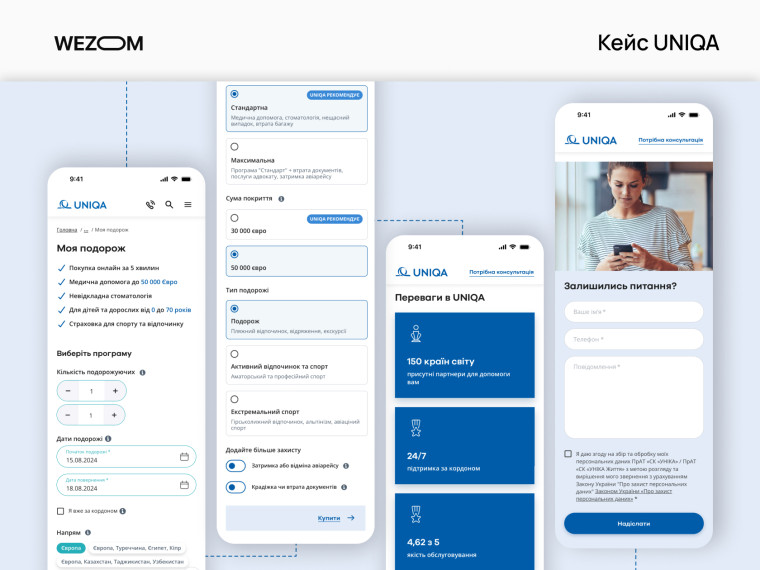

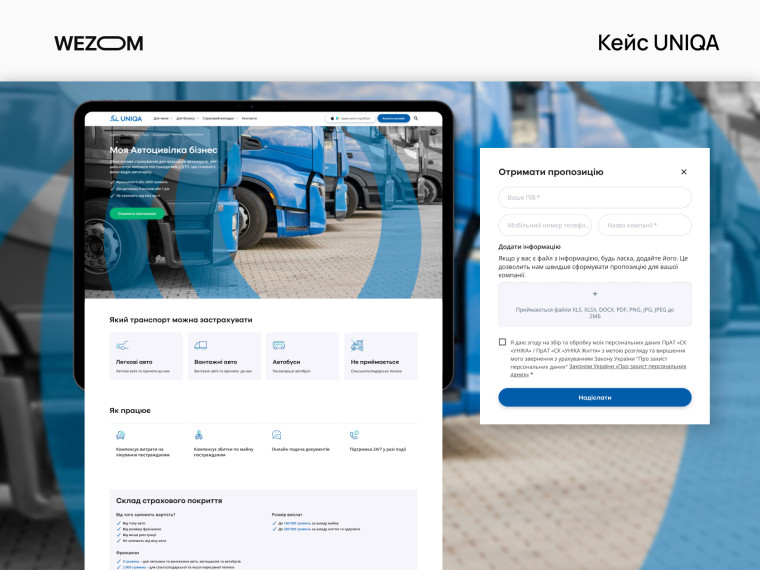

Дізнайтеся, як ми розробили провідний майданчик для онлайн-страхування UNIQA.

6 складових для покращення цифрового клієнтського досвіду страхових компаній

Як побудувати гідний CX в індустрії страхування? Ми маємо значний досвід в InsurTech, тож можемо навести декілька ключових шляхів покращення клієнтського цифрового досвіду для страхової компанії.

Створіть унікальний UI/UX

Візуальні рішення та інтерфейс – це перше, з чим стикнеться користувач вашого сервісу, відтак від них залежить перше враження. Дизайн мобільного або веб-додатку для страхування має відповідати усім сучасним стандартам та трендам індустрії, пропонувати якісне юзабіліті. Він має бути інтуїтивно зрозумілим для будь-якого користувача – навіть якщо той належить до аудиторії, яка не звикла користуватись онлайн-сервісами та смартфонами.

Понад те, дизайн має вигідно вирізняти ваше рішення серед продуктів конкурентів, а також органічно вплітатися в ідентичність та природу бренду компанії. У своїй роботі над подібними продуктами ми зазвичай орієнтуємось на брендбук клієнта та оптимальні референси, а також на стандарти Nielsen Norman Group та гайди з дизайну від цільових платформ, під які створюється продукт (Android, IOS). Величезне значення також має фідбек від фокус-груп, який дозволяє зробити важливі висновки для покращення інтерфейсу та функціоналу.

Реалізуйте онлайн-калькулятори

Продаж страхових продуктів для фізичних осіб має бути таким же простим, як замовлення суші онлайн. Найкращий спосіб зробити це – реалізувати в диджитал-платформі для страхування систему онлайн-калькуляторів: це інтерактивні блоки, які дозволяють вводити вимоги до продукту й автоматично підраховують ціну в реальному часі. Наприклад: користувач вводить в інтерфейс дані про своє авто та обирає програму страхування, і миттєво бачить вартість автоцивілки.

Однак реалізувати такий користувацький досвід в індустрії страхування непросто через цілу низку причин. Цифрові платформи страхових компаній дуже часто мають низку технічних або бізнес-обмежень, які не дозволяють віддавати дані мобільному або веб-додатку в реальному часі. Тож робота над онлайн-калькулятором для страхування може бути непростим завданням навіть для досвідченої команди розробників. Кожен кейс створення продукту для InsurTech є певною мірою унікальним, адже має особливі вимоги та виклики.

Забезпечте миттєве оформлення та платежі

Користувацький досвід вашого сервісу можна вважати вдалим, якщо будь-який страховий продукт на ньому можна оформити та оплатити миттєво, за пару кліків у смартфоні. Якщо користувачі не матимуть такої змоги, то імовірніше за все підуть вивчати інші платформи, що пропонують сучасний та безшовний сервіс.

Аби реалізувати миттєве оформлення, необхідно реалізувати платформу, що оновлює дані в реальному часі. Вона також має містити усі необхідні інтеграції для eCommerce: платіжні системи, фінансові інструменти, API банківських додатків тощо. Надайте користувачам максимально широкий вибір варіантів оплати: кредитні картки, перекази за реквізитами. електронні та криптогаманці тощо. Наявність просунутих фінансових інструментів, таких як кредитні пропозиції та BNPL буде величезною перевагою.

У гонитві за швидкістю та функціоналом варто не нехтувати питаннями безпеки. Розробники мають окремо подбати про те, аби транзакції та персональні дані користувачів були належним чином захищені від компрометації та втручання зловмисників.

Реалізуйте якісну підтримку

Страхування завжди залишатиметься складною галуззю, тож клієнти не завжди зможуть обійтись без професійної консультації менеджера. В низці випадків продаж страхових продуктів без залучення фахівця буде практично неможливим. Наприклад, у напрямку B2B.

Відтак платформам для страхування необхідні просунуті можливості та інструменти користувацької підтримки. Вона має бути омніканальною та спиратись на усі доступні канали комунікації: від телефону до соцмереж та месенджерів.

Важливо забезпечити оперативність обробки будь-якого клієнтського запиту. На першій лінії оптимальним інструментом для цього стають чатботи з генеративним ШІ, які можуть не гірше за людей відповідати на типові питання. А в роботі з особливими клієнтами та запитами компанія має забезпечити миттєвий зв’язок з кол-центром та менеджерами. Такі рішення технічно реалізуються в диджиталі за допомогою CRM-систем, засобів IP-телефонії, систем обробки природної мови тощо.

Забезпечте комплаєнс

Страховий бізнес завжди підлягає суворій нормативній регуляції та моніторингу. Комплаєнс та прозорість у цій індустрії – це не просто рекомендації, а обов'язкові вимоги, які диктуються як законодавством, так і потребами клієнтів.

У розрізі клієнтського досвіду корпоративна політика комплаєнсу має будуватись на відкритості та доступності. Споживачам необхідно надати доступ до усієї публічної інформації про страховика: склади правління та наглядової ради, вичерпна інформація про компанію, звітність тощо. Усе це сприяє формуванню довіри та репутації, без якої розвивати страховий бізнес неможливо.

Відтак більшості сучасних диджитал-сервісів для страхування необхідні розгорнуті та інформативні блоки-довідники, які можуть надати користувачу усі необхідні відомості про постачальника послуг в рамках комплаєнсу. Вони мають бути достатньо простими, аби будь-хто міг знайти необхідну інформацію в пару кліків. Водночас таким блокам потрібні можливості легкого оновлення та безпечного адміністрування.

Збирайте фідбек

Історично страховий бізнес не приділяв багато уваги роботі зі зворотним зв’язком від клієнтів, але перехід галузі в диджитал дозволяє змінити це. Сьогодні страховики отримали унікальну можливість безпосередньо спілкуватись зі своєю аудиторією, аби розуміти її реакцію на свої продукти та сервіс. За допомогою онлайн-платформи компанія може запропонувати до обговорення нові сервіси, та отримати щодо них розгорнутий фідбек. Наприклад, у форматі коментарів, чи голосування.

Завдяки такому рівню взаємодії з аудиторією бізнес отримує змогу набагато краще зрозуміти, чого хочуть його клієнти, а відтак – зосередити свої зусилля на дійсно цінних можливостях та фічах. Як результат, у центрі зусиль страховика опиняються потреби та інтереси реального користувача. Цей ефект можна багаторазово підсилити завдяки характерним для eCommerce інструментам персоналізації: через створення індивідуальних пропозицій, рекомендацій, знижок, акцій тощо.

Створення мобільних додатків для вашого бізнесу. Відкрийте нові можливості разом з нами!

Виводьте CX на новий рівень з командою WEZOM

Усі визначені вище складові клієнтського досвіду не були вигадані на порожньому місці. Нещодавно команда WEZOM реалізувала їх у новій платформі для страхової групи UNIQA. Разом з командою клієнта ми створили один з найкращих подібних сервісів у Європі: проведена оптимізація клієнтського цифрового досвіду страхової компанії дозволила бізнесу закріпити своє лідерство в сегменті InsurTech.

Якщо вас цікавлять подібні можливості для розвитку бізнесу, ви читаєте ці рядки не дарма. WEZOM вже 25 років створює унікальні диджитал-рішення для таких галузей як девелопмент, страхування, медицина, логістика, eCommerce тощо. Наші продукти – це кастомні онлайн-платформи, корпоративне ПЗ, мобільні та веб-додатки будь-якої складності. На відміну від готових та “пакетних” рішень, вони створюються під потреби та запити клієнта з нуля – із відповідним рівнем опрацювання UX та технічною якістю.

Не варто чекати вдалого моменту – звертайтеся до наших фахівців просто зараз. Вони радо поділяться власним досвідом, підкажуть найкращі технічні рішення для бізнесу, зорієнтують у вартості та строках виконання проєктів.

Висновки

Страховий бізнес сьогодні не може ігнорувати можливості диджиталу. Сучасні користувачі очікують від страхових послуг зручності, швидкості, доступності та широких можливостей персоналізації. Оптимізація клієнтського цифрового досвіду для страхової компанії дозволяє підвищити фінансові показники бізнесу, зберегти лояльність старих клієнтів та зацікавити нових. І навпаки, нехтування питаннями розвитку CX веде до відтоку аудиторії та втрати конкурентоздатності.

Як побудувати якісний та сучасний цифровий клієнтський досвід у страхуванні? Досвід свідчить, що таке завдання потребує ретельної роботи над UX, дизайном та інтеграцією різноманітних зовнішніх сервісів. Страховий бізнес має безліч неочевидних складнощів та викликів диджиталізації, тож не варто довіряти створення платформи InsurTech новачкам. Краще обговорити такий проєкт із досвідченою командою, що має за плечима відповідні кейси.