Індустрія страхування здавна базується на статистичних моделях та різноманітних алгоритмах оцінки ризиків. Тож поява технологій Data Science стало для усієї галузі справжнім проривом. Величезні обсяги даних, які щодня генеруються клієнтами, партнерами та внутрішніми системами страхових компаній – це скарб, який відкриває нові можливості для андеррайтингу, ухвалення якісних рішень, покращення клієнтського досвіду та створення нових, персоналізованих продуктів.

У цьому матеріалі ми розберемо місце та вплив Big Data в страховій індустрії, визначимо основні виклики та перспективи впровадження цих технологій. Ви також дізнаєтесь, як реалізувати переваги Big Data на практиці.

Як Big Data впливає на світ

Мобільний інтернет, хмарні сервіси на всі випадки життя, стримінг контенту, інтернет речей – ми живемо у світі, який буквально дихає цифровими даними. За найскромнішими оцінками, у світі щодня генерується близько 2,5 квінтильйона байт даних, і цей показник стрімко зростає. Відповідно до оцінки Statista, у 2024 у світі буде створено, збережено, скопійовано та спожито понад 147 зеттабайт даних, а у 2025 цей показник сягне позначки у 181 зеттабайт. Для порівняння: у 2010 році світу вистачало лише двох зеттабайт.

Необхідність обробки цих величезних інформаційних масивів в реальному часі створила виклики для усієї диджитал-індустрії: необхідні були нові технології, нові обчислювальні потужності, нове ПЗ. Саме так і виник напрямок Big Data. Цим терміном визначають величезні обсяги даних, які не можуть бути оброблені традиційними методами аналізу через їхній обсяг, швидкість створення та різноманітність.

Популяризацію терміну Big Data часто пов’язують з редактором журналу Nature Кліффордом Лінчем, який у 2008 році підготував відповідний тематичний спецвипуск про вплив технологій обробки даних на науку та економіку. Ідею великих даних миттєво підхопив діловий світ. Вже за пару років Big Data фігурує у презентаціях IBM, Microsoft, Oracle, HP та інших гігантів ринку.

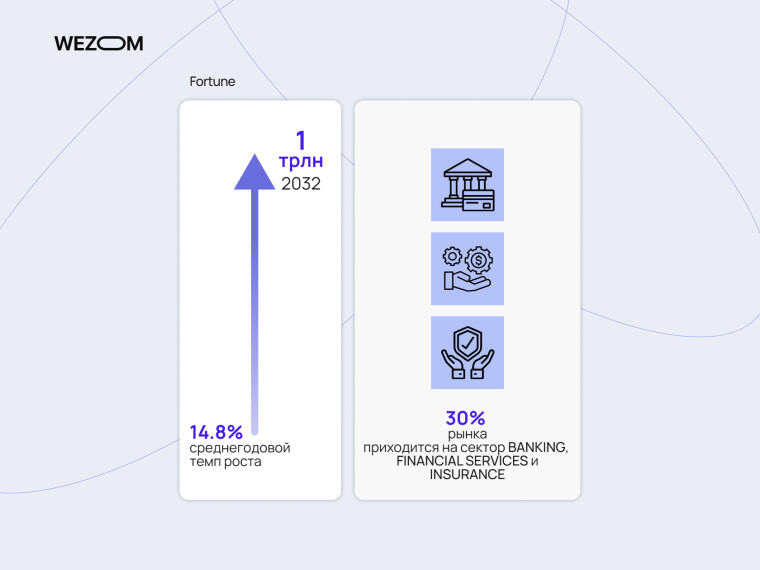

За оцінками Fortune, обсяг світового ринку технологій Big Data у 2023 році перевищив позначку в $349 млрд, а за підсумками 2024 має сягнути за $397 млрд і продовжити зростання з неймовірними темпами.

Технології Big Data змінили світ та принесли нову хвилю диджиталізації до низки індустрій. Онлайн-маркетинг, eCommerce, фінанси, охорона здоров’я, виробництво, транспорт, енергетика – ось лише деякі сфери, що отримали нові можливості. На системах обробки Big Data базуються алгоритми оцінки ризиків та андеррайтингу, рекомендаційні системи, платформи управління промисловими активами та автопарками, алгоритми машинного навчання тощо.

Роль Big Data у страховій індустрії

Страхова галузь – один з ключових напрямків впровадження рішень для “великих даних”. Як свідчить звіт Fortune, на сектор банківських послуг, фінансів та страхування (BFSI) припадає майже третина ринку рішень Big Data (28,8%). Це технології аналітики, прогнозування, андеррайтингу, автоматизації, запобігання шахрайству тощо.

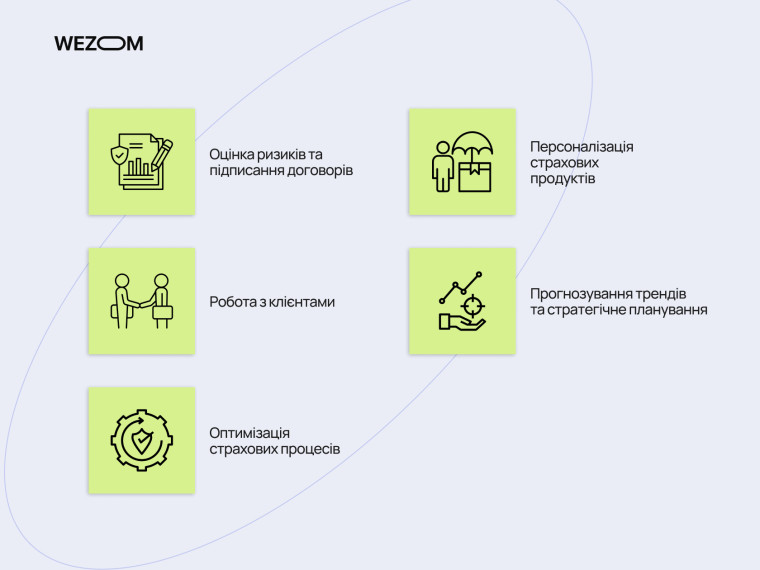

Аби визначити сучасну роль Big Data в страховій індустрії, варто розглянути можливості аналітики даних у ключових аспектах цього бізнесу.

Оцінка ризиків та підписання договорів

Механізми оцінки ризиків – це фундамент усієї страхової індустрії. Галузь десятиліттями покладалась на математичні моделі та статистичний аналіз, але сьогодні технології Big Data значно покращують процеси оцінки ризиків та андеррайтингу, дозволяючи страховику будувати ефективну стратегію залучення клієнтів та розвитку на ринку.

На відміну від традиційних методів прорахування, аналіз у форматі Big Data покладається на приріст даних в реальному часі й може виносити рішення миттєво. Так страховики можуть отримати тонке розуміння ринку, виявити закономірності та тенденції, які раніше залишались невидимими. Це дозволяє бізнесу робити більш точні прогнози щодо ризиків і відповідно встановлювати страхові премії.

Водночас Big Data дозволяє страховим компаніям створювати персоналізовані страхові продукти та угоди, які точково відповідають потребам клієнтів. Наприклад, компанії можуть аналізувати дані про здоров'я, спосіб життя та історію медичних витрат клієнта, аби запропонувати йому індивідуальний медичний поліс. Такі американські страховики як Lemonade, Metromile та Hippo вже сьогодні широко застосовують ШІ та аналітику великих даних задля андеррайтингу та динамічного ціноутворення.

Робота з клієнтами

Просто зараз Big Data в страхуванні неймовірним чином змінює підходи до роботи з клієнтами та побудову сервісу. Зокрема, страховики можуть використовувати дані про, демографічні характеристики, історію страхування, медичні дані, а також відомості про спосіб життя клієнта (наприклад, досвід водіння, активність у спорті або частоту подорожей) для розробки гнучких персоналізованих пропозицій буквально під кожного клієнта.

Понад те, аналітика даних допомагає покращувати клієнтський досвід через дослідження зворотного зв’язку, автоматизацію обслуговування та прогнозування потреб аудиторії. Як приклад, чатбот Lemonade під назвою Maya може сформувати пропозицію для потенційного клієнта всього за 90 секунд, а для наявних клієнтів – забезпечити виплати всього за три хвилини. Такі рішення підвищують рівень задоволеності клієнтів і знижують навантаження на менеджерів.

Оптимізація страхових процесів

Big Data надає широкі можливості для підвищення продуктивності операцій у страхових компаніях. Зокрема, страховики можуть автоматизувати рутинні процеси, такі як обробка заявок та оцінка ризиків. Це дозволяє зменшити витрати, прискорити обслуговування клієнтів та підвищити точність прогнозів.

Можливості “великих даних” та машинного навчання дозволяють радикально прискорити обробку заявок. Страхові компанії можуть використовувати спеціальні рушії для опрацювання клієнтських запитів та винесення рішень щодо них. Крім того, аналітика дозволяє виявляти аномальну поведінку та активність, аби фіксувати спроби шахрайства і зменшувати збитки. Автоматизація рутинних завдань, таких як документообіг та перевірка інформації, дозволяє персоналу зосередитися на більш складних кейсах і прискорити операції.

Понад те, Big Data в страховій індустрії допомагає аналізувати внутрішні показники компаній. Це дозволить оптимізувати мережу продажів, скоротити адміністративні витрати, визначити слабкі місця у процесах та вдосконалити їх задля найвищої ефективності та ухвалення якісних стратегічних рішень.

Персоналізація страхових продуктів

Технології Big Data відіграють важливу роль у переході страхової індустрії до гіперперсоналізованої моделі, в якій кожен клієнт зможе отримати індивідуальний страховий план, заснований на його реальних потребах.

Великі дані фактично допомагають страховику сформувати “цифрового двійника” для кожного клієнта: його комплексний профіль, побудований на демографічних даних, історії купівель, відомостях щодо способу життя, індивідуальних уподобаннях, інтересах, звичках тощо. Цей профіль слугує для моделювання та підготовки персоналізованих пропозицій.

Так страхові компанії можуть пропонувати клієнтам більш точні тарифи, які відображають їхній реальний рівень ризику. Наприклад, водії, які використовують додатки для телематичного моніторингу своєї їзди, можуть отримати знижки відповідно до кілометражу та стилю водіння. Подібну модель впровадив, наприклад, страховик Metromile. А людям, що підтверджено ведуть здоровий спосіб життя, можуть запропонувати знижки на медичне страхування.

Понад те, завдяки аналізу даних, страхові компанії можуть передбачати потреби клієнтів і пропонувати їм відповідні продукти та послуги заздалегідь. Наприклад, якщо клієнт часто звертається до лікаря з певними симптомами, компанія може запропонувати йому додатковий пакет на випадок необхідності лікування.

Прогнозування тенденцій та стратегічне планування

Стратегічну роль Big Data в страховій індустрії неможливо переоцінити. Так, аналіз історичних даних, макроекономічних показників та різноманітних джерел (від галузевих звітів, до пошукових запитів та соцмереж) дозволяє прогнозувати тренди ринку і ухвалювати якісні стратегічні рішення. Великі дані допомагають прорахувати вплив на ринок страхування зовнішніх чинників, таких як фактори PESTLE (політичіні,економічні, соціальні тощо).

Завдяки аналітиці даних, страховики можуть прогнозувати попит на різні страхові продукти, використовуючи історичні дані для створення предиктивних моделей. Це дозволяє їм планувати ресурси та адаптувати свої пропозиції відповідно до сезонних коливань попиту. Наприклад, до збільшення інтересу до страхування подорожей в літній період.

Big Data також дозволяє сегментувати клієнтів за їхніми уподобаннями, що дає змогу створювати таргетовані пропозиції, наприклад, спеціальні акції для молодих сімей або пенсіонерів. Це підвищує ефективність маркетингових кампаній. На основі обробки даних страховики можуть коригувати свої пропозиції, фокусуючи увагу на релевантній аудиторії та найбільш затребуваних продуктах.

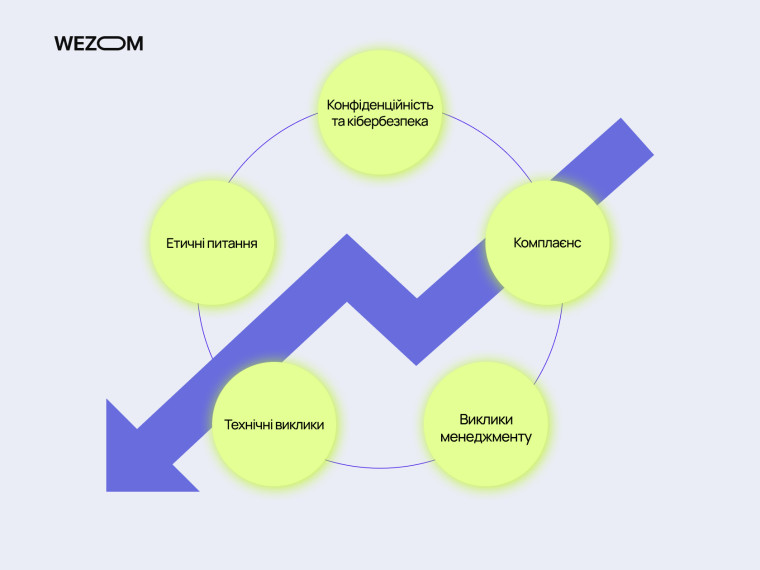

Виклики та ризики використання Big Data в страховій індустрії

Застосування Big Data в страховій індустрії має багато переваг, але також супроводжується певними викликами та ризиками. Ось основні з них:

- Конфіденційність та кібербезпека

Страхування передбачає роботу з великими обсягами персональних та конфіденційних даних клієнтів, що створює відповідні ризики для будь-якого бізнесу. Страхові компанії мають забезпечити надійний захист даних клієнтів та власних операцій, щоб уникнути витоків та несанкціонованого доступу. Інвестиції в кібербезпеку та стабільність на сьогодні стали одним з пріоритетів для усієї страхової індустрії. Будь-яка кібератака може мати критичні наслідки для фінансів та репутації страховика.

- Комплаєнс

Страхування залишається складною, бюрократизованою та зарегульованою галуззю. Її диджиталізація має відповідати нормам національного законодавства, вимогам регуляторних органів та міжнародним стандартам. Зокрема, використання Big Data підпадає під дію різних законів та регуляцій щодо захисту даних, таких як GDPR в країнах ЄС. Страхові компанії повинні дотримуватися цих вимог, що може потребує залучення додаткових ресурсів.

- Виклики менеджменту

Впровадження у процеси компанії масштабних та комплексних технологій, таких як ШІ та Big Data завжди пов’язане із суттєвим переформатуванням робочої рутини персоналу. Роботи з великими даними вимагатиме від співробітників нових навичок і знань, менеджмент зіткнеться з організаційною інерцією та численними суб’єктивними чинниками. Відтак страхові компанії можуть зіткнутися з необхідністю закладати ресурси на навчання та адаптацію персоналу, що буде супроводжуватись додатковими видатками та тимчасовим падінням продуктивності.

- Технічні виклики

Для ефективної аналітики необхідні якісні та достовірні дані. Неповна або неточна вибірка може призвести до неправильних висновків та рішень, що може мати дуже серйозні наслідки для страхового бізнесу. Збір даних з різних джерел та їх інтеграція в єдину систему також може бути складним завданням. Крім того, роботу з даними необхідно гідно візуалізувати в інтерфейсі, аби персонал міг використовувати Big Data продуктивно. Усі ці виклики потребують залучення дефіцитних фахівців, що може ускладнювати впровадження технологій.

- Етичні питання

Світова спільнота лише починає формувати засади етичного застосування ШІ та Big Data. Так, алгоритми машинного навчання для страховиків можуть закладати у своїй логіці упередження, що потенційно створюють несправедливе ставлення до певних груп клієнтів. Складні алгоритми машинного навчання можуть приймати рішення, які важко піддаються поясненню. Це впливає на сприйняття компанії клієнтами та підриває довіру аудиторії до страховика.

Майбутнє Big Data в страхуванні

За прогнозом Fortune, глобальний ринок рішень Big Data найближчими роками буде розвиватися із неймовірним середньорічним темпом зростання у 14,8%, і вже до 2032 року може подолати позначку щонайменше у трильйон доларів. Немає жодних сумнівів у тому, що сектор фінансів та страхування і надалі залишатиметься одним з найголовніших напрямків впровадження рішень для аналізу даних – сьогодні на нього припадає 30% ринку.

Це означає, що страховики старої школи будуть активно розвивати власні рішення Big Data та ШІ у співпраці з технологічними командами, або купувати відповідні стартапи. А ті гравці ринку, що програють перегони за нові технології, врешті втратять конкурентоздатність і будуть змушені піти.

Водночас технології будуть розвиватися якісно: нові алгоритми ШІ та методи обробки даних зроблять рішення big data в страховій індустрії більш доступними, простими, ефективними та безпечними, що надасть розвитку InsurTech додаткового імпульсу. Понад те, найближчими роками національні уряди та міжнародна спільнота сформують принципи та законодавство для безпечного і відповідального застосування методів Data Science у ключових галузях, і страхування не буде винятком.

Аби досягнути успіху у Big Data, страховикам необхідно буде подолати низку технічних, організаційних та бізнес-викликів. Тож страховий бізнес все частіше буде співпрацювати з досвідченими зовнішніми IT-командами, чи формуватиме власний штат диджитал-фахівців. Одне можна сказати напевно: за 10 років ми не впізнаємо індустрію: вона остаточно відмовиться від старих підходів та перейде у диджитал.

Розробка рішень Big Data для страхування: досвід WEZOM

Наша команда вже 25 років розробляє індивідуальні диджитал-рішення для бізнесу: корпоративне ПЗ, мобільні та веб-додатки будь-якого призначення та складності, системи автоматизації та управління, цифрові екосистеми тощо. Нам довіряють провідні українські та міжнародні компанії зі сфер eCommerce, виробництва, логістики, енергетики, страхування та багатьох інших індустрій.

Команда WEZOM – не новачок на ринку рішень для InsurTech. Наші фахівці створювали диджитал-платформи для провідних страховиків України: СК “Країна та UNIQA. Наразі ці компанії можуть похвалитися, можливо, найкращими цифровими страховими сервісами в Європі. Ми маємо досвід роботи з технологіями ШІ та рішеннями для аналітики даних, тож знаємо, як ефективно застосувати їх для вирішення практично будь-яких завдань бізнесу.

Тож якщо вас цікавить розробки подібних рішень з нуля, або модернізація вже наявних цифрових рішень – ми готові допомогти. Залишайте заявку на консультацію просто зараз! Наші менеджери радо вивчать ваші ідеї або бізнес-виклики, поділяться власним досвідом та запропонують найкращі практичні рішення.

Висновки

Переоцінити вплив Big Data на індустрію страхування неможливо: наразі це один з головних драйверів розвитку галузі. Інноваційні InsurTerch-стартапи та найсміливіші гравці ринку вже заклали нові стандарти сервісу та ефективності, за якими уся індустрія буде слідувати у найближчі 10 років.

Однак реалізувати переваги машинного навчання та великих даних в страхуванні не так просто. Страховики стикаються на цьому шляху з численними ризиками та викликами: підбір та інтеграція даних, кібербезпека, жорсткий комплаєнс, проблеми навчання персоналу та адаптації, забезпечення етичності та прозорості роботи ШІ – усі ці завдання можуть суттєво ускладнити диджиталізацію страхування. Ми не радимо проходити цей шлях самостійно: краще заручитися підтримкою досвідченої команди розробників, що має за плечима відповідну репутацію та портфоліо.