Мир страхования быстро меняется. Новые технологии, новые ожидания клиентов и рост конкуренции требуют от страховщиков постоянной адаптации. Переход бизнеса в "цифру" стал не просто модным трендом или приятным преимуществом – сегодня это насущная необходимость для выживания на рынке.

Но как перейти от слов к практике? С чего начать? В этой статье мы разберем особенности планирования цифровизации страховой компании. Вы узнаете, какие составляющие должен содержать эффективный план перевода бизнеса в "цифру", и на чем страховщикам стоит сделать акцент в реалиях 2024 года. Этот обзор будет интересен всем, кто сталкивается с вызовами диджитализации: как в страховой отрасли, так и за ее пределами.

Что такое цифровизация страховой компании?

Если говорить простыми словами, то цифровизация – это перенос процессов и операций бизнеса в диджитал. Цель этой миграции – повысить эффективность работы компании, улучшить взаимодействие с клиентами, снизить затраты и создать новые возможности для развития.

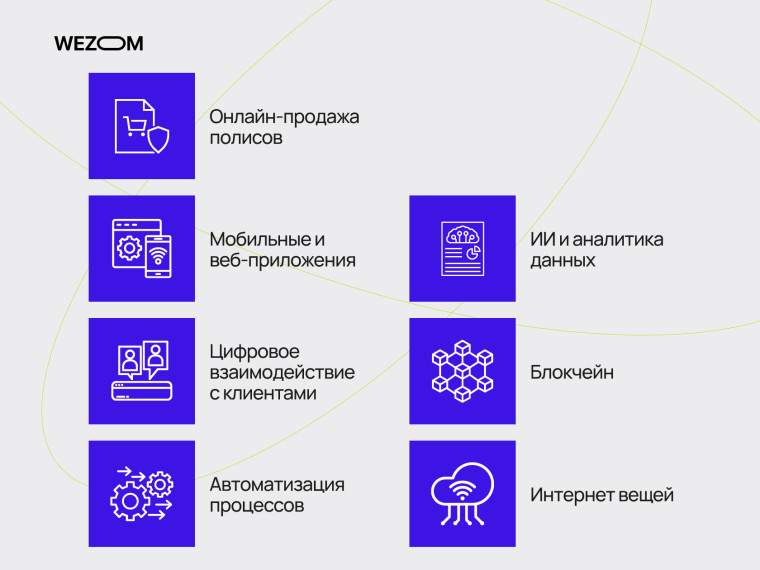

Диджилизацию в страховой отрасли можно рассматривать как проект по созданию цифровых решений, позволяющих продавать страховые продукты и проводить операции онлайн – со всеми удобствами для клиентов и многочисленными преимуществами для бизнеса. Такой проект может осуществляться по ряду направлений. Вот только некоторые из них:

- Онлайн-продажа полисов. Создание решений и функционала, в котором клиенты могут самостоятельно рассчитать стоимость полиса и оформить его онлайн без необходимости консультации с менеджером.

- Мобильные и веб-приложения. Цифровые продукты, позволяющие клиентам управлять своими полисами, подавать заявления на возмещение, получать консультации и т.д.

- Цифровое взаимодействие с клиентами. Чат-боты, виртуальные ассистенты, мобильные приложения – все это позволяет клиентам получать быструю и удобную поддержку.

- Автоматизация процессов. Использование диджитала для упрощения рутинных задач, таких как обработка заявок, документооборот, ведение учета и т.п.

- Аналитика данных и ИИ. Анализ огромных объёмов данных средствами машинного обучения дозволяет выявлять закономерности, предсказывать риски и разрабатывать персонализированные предложения.

- Блокчейн. Технология распределенных информационных цепочек может применяться для повышения безопасности и прозрачности процессов, таких как заключение договоров и обмен данными.

- Интернет вещей (IoT). Смарт-устройства позволяют мониторить состояние физических объектов (автомобили, дома и т.п.) для оценки рисков и разработки новых страховых продуктов.

Цифровизация позволяет страховым компаниям быть более гибкими, конкурентоспособными и эффективными в неспокойных условиях современного рынка.

Почему важно детально планировать цифровизацию страховой компании?

Диджитализацию бизнеса невозможно проводить вслепую: она нуждается в тщательной подготовке, как и любой масштабный проект. Планирование цифровизации для страховой компании позволяет избежать проблем и добиться очень важных результатов. В частности:

- Избежать неожиданных проблем. Тщательный анализ сложившихся процессов бизнеса, определение целей и разработка детального плана проекта помогут предугадать потенциальные трудности и разработать стратегии их преодоления.

- Оптимизировать ресурсы. Правильное планирование позволит эффективно распределить финансовые, человеческие и технологические ресурсы проекта, достигая максимальных результатов с минимальными затратами.

- Минимизировать риски. Подробный план поможет оценить потенциальные риски, связанные с переходом в диджитал, и найти эффективные меры для их преодоления.

- Обеспечить плавный переход в "цифру". Хорошо продуманный план позволит организовать в компании бесшовный переход к новым цифровым системам и обеспечить адаптацию персонала во избежание падения производительности и любых других проблем.

- Достичь поставленных целей. Четкие критерии успеха и подробный план действий в конечном итоге помогут компании достичь желаемых результатов от цифровизации, таких, как повышение эффективности, снижение затрат и улучшение качества обслуживания клиентов.

Как итог, переоценить значение планирования невозможно. Это комплексный процесс, который требует знаний и опыта в разных областях. Поэтому к нему рекомендуется привлекать IT-специалистов, продуктовых менеджеров, бизнес-аналитиков и консультантов по цифровой трансформации.

6 особенностей планирования цифровизации для страховой компании

Диджитализация страхового бизнеса имеет множество отраслевых особенностей, поэтому она превратилась в целое отдельное бизнес-направление IT, известное как InsurTech. Как не ошибиться при разработке? Для этого нужно учесть ключевые особенности цифровизации страховой компании. Назовем их.

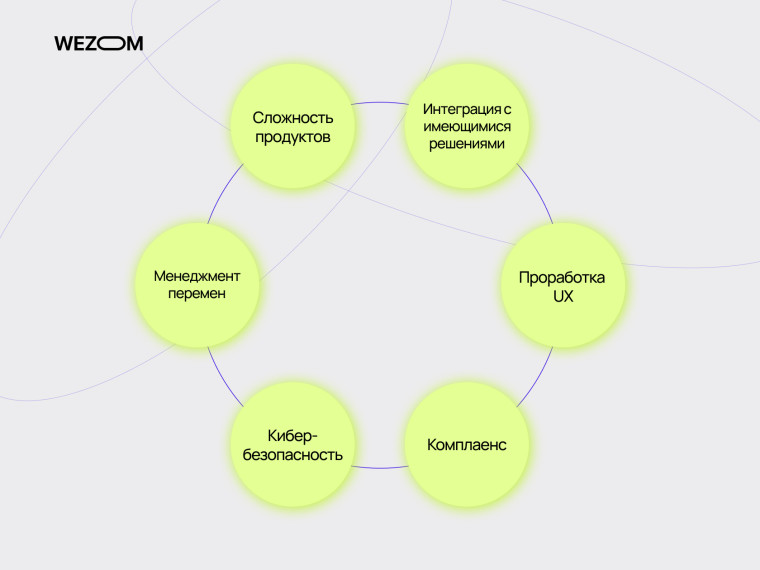

Сложность продуктов

Страховая отрасль построена на продаже сложных финансовых продуктов. Это довольно непростое направление бизнеса, требующее специфических знаний и экспертности. Следовательно, цифровые продукты для страхования также зачастую имеют комплексную структуру, требуют учета множества условий, аспектов и ограничений для осуществления операций.

Разработчикам решений для InsurTech необходимо глубокое понимание страховых продуктов и рынка как такового. Они должны четко понимать основные вызовы и перспективы роста создаваемой диджитал-платформы, чтобы подобрать для нее оптимальный стек технологий, программную архитектуру и т.д. Цифровые продукты для страхования должны быть достаточно гибкими, продуктивными и масштабируемыми, чтобы отвечать потребностям отрасли.

Более того, при разработке IT-продуктов для страховой компании необходимо учитывать такие тренды, как персонализация, кроссплатформенность, автоматизация и роботизация задач. Как итог, построение по-настоящему качественного и современного приложения для страхования требует существенных инвестиций и больших усилий.

Интеграция с имеющимися решениями

Разумеется, сейчас не 1999 год, и любая страховая компания так или иначе опирается в своей работе на разнообразные цифровые решения: от мессенджеров и платформ бухгалтерского учета до CRM и ERP систем. Парадоксально, но часто это не упрощает, а усложняет специалистам задачи диджитализации бизнеса на современных стандартах. На то может быть целый ряд причин:

-

Системы и базы данных компании могут иметь ряд ограничений и бизнес-требований, которые затрудняют интеграцию с другими продуктами. Особенно если речь идет о необходимости обмена данными в реальном времени.

-

Компания может полагаться на legacy-технологии и крайне специфические кастомные решения, что делает интеграцию с новыми продуктами технически сложной задачей.

-

Цифровые решения компании могли годами развиваться раздельно, без единой архитектуры. Это приводит к дублированию данных, сложностям в интеграции и низкой эффективности процессов.

-

В существующих системах и цифровых продуктах бизнеса накопился "технический долг", который существенно усложняет любые интеграции и поддержку.

-

Персонал компании привык к старым решениям, поэтому переход на новые продукты и платформы может столкнуться с непониманием и различными формами сопротивления.

Чтобы преодолеть эти сложности, команда разработчиков должна быть готова к ним.

Проработка UX

При всей сложности индустрии, для обычного пользователя страховой продукт должен выглядеть крайне простым и понятным. Условно говоря: оформление страхового полиса сегодня должно быть не намного сложнее заказа пиццы онлайн. Такая простота требует мастерской работы с дизайном UI/UX, то есть построения качественного пользовательского опыта.

Цифровые инструменты страхования должны быть интуитивно понятными. Пользователям нужны все условия для быстрого поиска информации, четкого понимания договоров, легкого подсчета стоимости полисов онлайн, а также их оформления и оплаты в пару кликов на смартфоне. Не менее важным в страховых услугах является обеспечение качественной поддержки и мгновенной обратной связи для пользователей. Любой запрос, любой вопрос клиента должен получать мгновенную реакцию.

Великолепной практикой для улучшения UX является тестирование продуктов с фокус-группами и сбор пользовательского фидбека. Самые эффективные компании InsurTech встраивают соответствующие средства работы с пользователями в собственные диджитал-платформы, чтобы постоянно улучшать клиентский опыт.

Комплаенс

Страховой рынок подлежит жесткому нормативному регулированию. Любые изменения в процессах обработки данных, заключения договоров и выплат должны соответствовать действующему законодательству. Внедрение новых технологий должно быть сбалансировано с соблюдением требований безопасности данных и защиты прав потребителей. Иначе диджитализация может обернуться для страховщика проблемами с регуляторами, потерей репутации и коллизиями с потребителями – вплоть до судебных исков.

Следовательно, требования комплаенса нужно обязательно учитывать в корпоративном плане диджитализации и логике страховых IT-продуктов. Как пример, во многих странах (в частности, в ЕС) правительства выдвигают жесткие требования по обеспечению конфиденциальности данных пользователей. Более того, во многих регионах законодательство строго регулирует применение электронной подписи в соглашениях, так что страховщикам необходимо отдельно позаботиться о технической реализации и юридической силе этого инструмента.

Вдобавок к этому, законодательство стран с развитым страховым рынком требует от страховщиков абсолютной прозрачности и публичности. Как итог, они должны размещать на своих онлайн-площадках всю открытую информацию о составе правления, наблюдательном совете, уставе, финансовых показателях и т.д. Важно сделать эту информацию удобной для восприятия пользователями.

Кибербезопасность

Отрасль страхования непосредственно работает с персональными, финансовыми и медицинскими данными клиентов, так что требования киберзащиты играют в этой индустрии исключительную роль. Хакерские атаки и утечки данных могут нанести любому страховому бизнесу катастрофический ущерб: от финансовых потерь до проблем с регуляторами рынка и подрыва репутации.

Это значит, что при планировании развития цифровизации для страховой компании необходимо учесть широкий круг угроз: фишинг, социальная инженерия, malware- и ransomware-атаки, DDoS, атаки через цепочку поставок ПО, новейшие угрозы, связанные с преступным применением ИИ и многое другое. Реагирование на эти угрозы требует комплексного и профессионального подхода:

-

регулярные аудиты безопасности;

-

pen-тестирование продуктов;

-

резервное копирование данных;

-

мониторинг угроз в реальном времени;

-

обучение персонала;

-

сотрудничество с регуляторными органами и специалистами по киберзащите.

Важно помнить, что ландшафт угроз в киберпространстве постоянно усложняется, поэтому киберзащита – это непрерывный путь. Страховщики всегда должны быть готовы к новым вызовам.

Управление изменениями

Страхование – очень консервативная сфера. Самые успешные страховщики – это компании, работающие на рынке десятилетиями, а иногда даже веками. При прочих равных они предпочитают полагаться на свой опыт, а не на инновации.

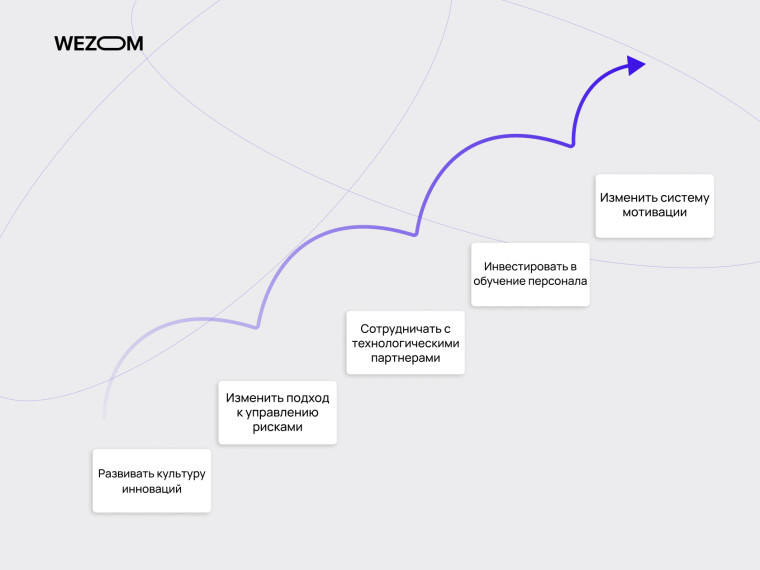

В то же время, каждый масштабный проект диджитализации бизнеса – это уникальное уравнение со многими неизвестными. Если вынести за скобки техническую составляющую, то цифровизация страхования требует существенных изменений в культуре и процессах компании. Эти изменения очень важно учесть в диджитал-проекте заблаговременно:

- Развивать культуру инноваций: поощрять сотрудников к выдвижению новых идей, обеспечивать условия для их реализации;

- Изменить подход к управлению рисками: здраво оценивать риски, связанные с диджиталом, и разрабатывать стратегии управления ими;

- Сотрудничать с технологическими партнерами: опереться на поддержку IT-команд, имеющих опыт в разработке и внедрении цифровых решений;

- Инвестировать в обучение персонала: дать сотрудникам возможность овладеть новыми технологиями и навыками, необходимыми для работы в диджитале;

- Изменить систему мотивации: Связать вознаграждение сотрудников с достижением целей цифровой трансформации.

Одним из ключевых вызовов для страховых компаний является изменение роли клиента. В цифровом мире пользователи ожидают персонализированного сервиса, быстрой реакции на запросы и возможности самостоятельно управлять своими полисами. Так что страховщики стремительно меняются, чтобы соответствовать этим новым ожиданиям.

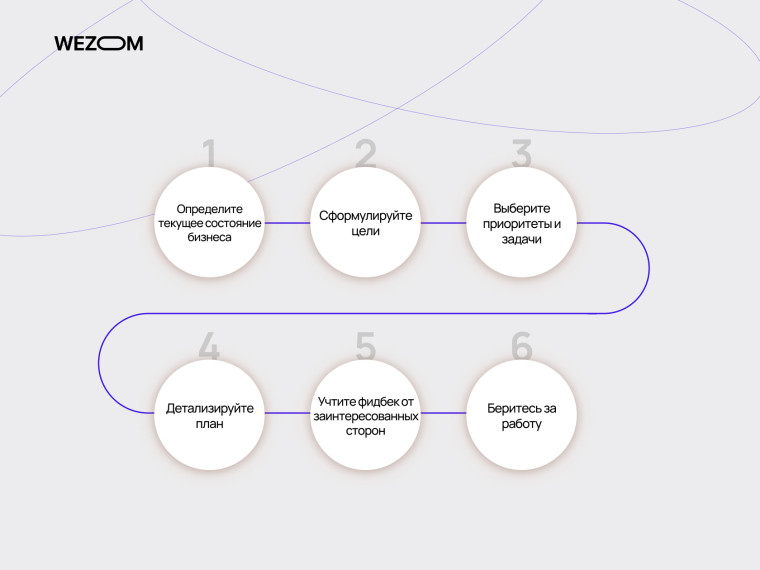

Из чего состоит планирование цифровизации для страховых компаний

Итак, диджитализация страхового бизнеса – это непростая задача, в которой сокрыто немало особенностей и подводных камней. Как подготовиться к ним достойно и составить эффективный план цифровизации? Разберем основные шаги.

- Определите текущее состояние бизнеса

Начать следует с подробного анализа бизнес-процессов, систем и технологий компании. Необходимо определить сильные и слабые стороны в процессах, зоны роста бизнеса и позиции конкурентов.

- Сформулируйте цели

Качественный предварительный анализ позволит определить четкие цели проекта диджитализации, а также критерии и метрики их достижения. Конечными целями проекта могут быть улучшение опыта потребителей, оптимизация и автоматизация процессов, сокращение затрат и т.д.

- Выберите приоритеты и задачи

В соответствии с определенными целями следует выбрать ключевые направления и задачи цифровизации. Это может быть разработка мобильных или веб-приложений, построение корпоративной экосистемы, создание инфраструктуры для хранения и обработки данных, аналитики и т.д.

- Детализируйте план

Для достижения прикладных задач необходимо подготовить подробный план действий, который определит для проекта ресурсы, сроки, роль специалистов, ответственных лиц и ожидаемые результаты. Важно учесть все риски и возможные препятствия.

- Учтите фидбек от заинтересованных сторон

Чтобы учесть все особенности цифровизации страховой компании, к планированию следует привлечь менеджмент и непосредственно сотрудников компании, которые будут работать с новыми IT-продуктами. Их мнение и опыт могут быть бесценными для проекта.

- Беритесь за работу

Реализуйте замыслы проекта постепенно, последовательно и итеративно, внося коррективы при необходимости. Постоянно оценивайте результаты, обсуждайте их с командами технических специалистов и менеджеров клиента.

Стоит сказать, что IT-проекты редко проходят в точном соответствии с изначальным планом. Жизнь и бизнес вносят в любой процесс свои коррективы: именно поэтому мы опираемся на aglie-принципы разработки. Однако хороший план всегда отличается гибкостью и трезвой оценкой рисков, что позволяет быть готовым к неожиданностям.

Диджитализация страхового бизнеса с командой WEZOM

Почему мы решили раскрыть для вас эту тему? Потому что имеем за плечами 25 лет опыта в IT и специализируемся на разработке кастомных продуктов для бизнеса: корпоративное ПО, цифровые экосистемы, мобильные и веб-приложения любой сложности и т.д. Наш опыт в области InsurTech – это сотрудничество с ведущими украинскими страховщиками: СК “Країна” и UNIQA. К слову, кейс "Уники" – совершенно новый, с ним можно ознакомиться в нашем блоге.

Это значит, что наши специалисты имеют уникальный опыт в индустрии и прекрасно понимают, на чем стоит сфокусироваться при планировании развития цифровизации страховой компании. Мы не просто разрабатываем продукты на аутсорсе: наши менеджеры готовы продумать с вами концепцию решения с нуля и провести проект через все этапы: от идеи до релиза и дальнейшей поддержки.

Если вас интересуют подобные возможности, вы читаете эти строки не зря. Обращайтесь за консультацией к нашим специалистам прямо сейчас. Они дадут ценные советы, поделятся опытом, оценят идеи для вашего проекта, сориентируют в вопросах сроков и стоимости разработки.

Выводы

Диджитализация страхового бизнеса – очень амбициозная задача. Чтобы не совершать "детских" ошибок, к планированию такого проекта стоит привлечь ряд опытных специалистов: продуктовых менеджеров, PM, дизайнеров, маркетологов, программистов и т.д. Более того, чтобы учесть все аспекты рынка, понадобится помощь юристов и непосредственно специалистов страховой индустрии.

Цена ошибок в страховом бизнесе может быть очень высокой. Поэтому к такому проекту не желательно привлекать команду новичков. Как свидетельствует наш опыт, лучшим решением для страховщика является обращение к известной и опытной IT-команде, у которой есть релевантный опыт и портфолио.