Страховой рынок со стороны может показаться строгим и консервативным, но это совсем не так. Сегодня страховые компании с именем и солидной историей идут в диджитал: к этому их толкает как конкуренция со стороны иншуртех-стартапов, так и необходимость угнаться за аудиторией.

Уход страхования в “цифру” смотрится очень органично, ведь эта индустрия на протяжении всей своей истории так или иначе полагалась на аналитику данных. Страховые компании любого типа полагаются на статистику, чтобы сегментировать аудиторию и оценивать риски. Частота инцидентов, персональные данные клиентов, прогнозы самого разного толка, даже внешняя информация - все это позволяет страховщикам бороться с мошенничеством и оптимизировать расходы.

Традиционные страховые компании очень богаты данными, но до недавнего времени полагались на актуарные методы и ручную обработку информации. Часто у страховщиков просто нет четкого понимания - что же делать с огромной базой данных по клиентам, собранной за 3, 5, или даже за 10 лет. Результатом этого тупика становятся упущенные возможности и падение конкурентоспособности.

На деле достаточно оцифровать обработку информации с помощью правильных технологий, и результат может превзойти все ожидания. В больших данных скрываются большие возможности для бизнеса.

Что происходит в страховой индустрии

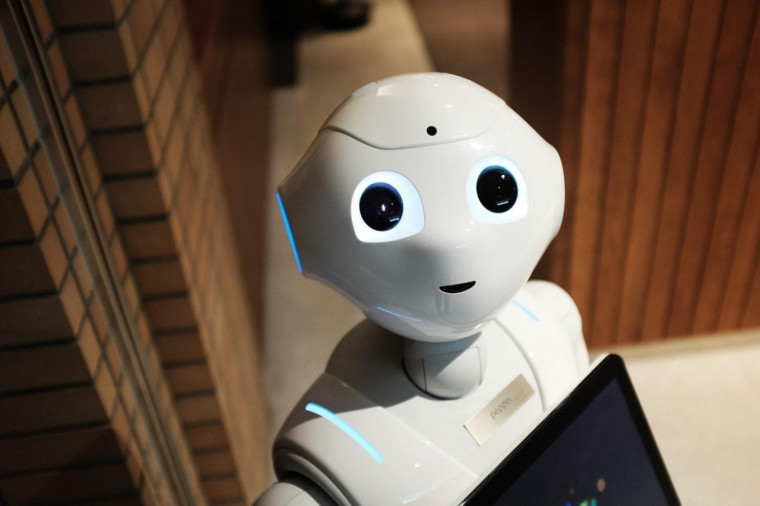

Прямо сейчас мы наблюдаем глобальный взрыв роста иншуртех-стартапов. Такие стартапы как Marshmallow и Traffk применяют средства Big data, ИИ и машинного обучения для продвинутой аналитики и продвижения своих продуктов. Традиционные страховые компании тем временем выпускают собственные цифровые инструменты и стремятся как можно скорее овладеть потенциалом новых технологий.

Страховщикам приходится эволюционировать, чтобы приспособиться к изменениям в демографии и предпочтениях аудитории. Сегодня страховыми услугами заинтересовались миллениалы, которые привыкли жить онлайн и не любят бюрократии.

Спрос на технологии в страховании будет оставаться огромным. В новом отчете GlobalData прогнозируется, что доходы AI-платформ в страховании до 2024 года вырастут на 23%, до 3,4 миллиарда долларов.

В McKinsey тем временем прогнозируют, что к 2030 году технологии ИИ и машинные алгоритмы изменят все аспекты страховой индустрии: от продвижения и андеррайтинга, до ценообразования и выплат. Уже сегодня технологии позволяют формировать стоимость полисов практически в режиме реального времени.

Как использовать ИИ и Big Data в страховании

Движение в диджитал открывает для страховщиков новые источники информации, которые можно использовать для аналитики поведения потребителей, сегментировании, обслуживании клиентов. Рассмотрим самые очевидные способы использования Big Data и машинных алгоритмов в страховании.

- Привлечение клиентов

Сегодня каждый человек ежедневно генерирует гигабайты информации, бизнесу остается лишь научиться работать с ней. Данные о поведении пользователей онлайн не структурированы, но при правильной обработке могут дать страховому бизнесу ценную информацию: в какой сфере работает потенциальный потребитель? Какой образ жизни ведет? С какими проблемами сталкивается? Чего боится?

Ответы на эти вопросы помогут сегментировать аудиторию и проводить таргетированный маркетинг. Любой бизнес нуждается в постоянном притоке новых клиентов, и страховщики - не исключение.

- Удержание клиентов

Для страховой индустрии очень важно удерживать уже существующих клиентов. Ведь продлить уже существующий полис гораздо проще и дешевле, чем привлекать нового клиента. В то же время, конкуренция растет, и задача удержать пользователя с годами не становится проще.

Алгоритмы могут анализировать онлайн-активность клиента и фиксировать ранние признаки его недовольства услугами. Своевременная работа с такими пользователями поможет компании удержать их, попутно закрывая пробелы и слабые места в своем сервисе. Важно давать старым клиентам почувствовать их значимость для компании, делать им персонализированные предложения.

- Оценка рисков

Сама идея страхового бизнеса вращается вокруг диверсификации рисков. Страховщики всегда уделяли особое внимание проверке информации о клиентах и сегментировали их по группам риска.

В таких задачах алгоритмы ИИ в сочетании с Big Data показывают особую эффективность. Во первых, машины будут работать на порядок быстрее и точнее людей, во вторых - обойдутся без выходных, в третьих - смогут реагировать на входящую информацию в режиме реального времени.

- Борьба с мошенничеством

Мошенничество - одна из самых старых “болезней” страховой индустрии. Страховые компании часто вынуждены спускать преступные эпизоды “на тормозах”, потому что опасаются за свою репутацию.

Ежегодно убытки от страхового мошенничества во всем мире исчисляются десятками миллиардов долларов, при этом количество преступных эпизодов продолжает расти. По оценкам участников украинского рынка страхования, на случаи мошенничества в Украине может приходиться до 5% всего объема выплат.

Индустрия увидела в технологиях действенное средство противостояния преступникам. Алгоритмы ИИ помогают определить типичные уловки мошенников и своевременно сигнализировать о подозрительных ситуациях, которые нуждаются в дополнительной проверке или расследовании. Искусственный интеллект может проверить профиль клиента уже на стадии заключения договора, оценив риск мошенничества.

- Сокращение издержек

Снижение расходов почти всегда является одним из главных драйверов диджитализации бизнеса. Использование Big data в страховании поможет повысить эффективность аналитики и маркетинга. А значит, расходы на них можно будет снизить, либо использовать средства более эффективно.

Автоматизация также поможет повысить эффективность обработки запросов и менеджмента. Все это в итоге помогает страховым компаниям делать свои продукты более доступными, а значит - сохранять высокую конкурентность на рынке. По данным Yes Magazine, внедрение Big data может повысить доступность страховых услуг на 30%, снизить издержки на 40-70%, и повысить уровень выявления страхового мошенничества на 60%.

- Персонализация сервиса

В страховом бизнесе особо важно персонализировать клиентский опыт. Потребитель едва ли ли захочет заплатить за страховку компании, которая не может дать ему чувства заботы и защиты даже на уровне сервиса.

Big data поможет страховщикам формировать для пользователей индивидуальные пакеты услуг, наилучшим образом отвечающие их запросам и потребностям. Скажем, полис страхования жизни логично построить с учетом истории болезни и образа жизни клиента. Тут могут помочь даже данные, собранные через интернет вещей.

То же касается и ценообразования - небольшая персонализация пакета поможет в конверсии и положительно скажется на лояльности клиента.

- Оптимизация внутренних процессов

Диджитализация страховой компании в корне меняет методы ее работы, а значит структура и процессы бизнеса будут меняться аналогично.

Автоматизация и большие данные помогут страховщикам быстрее работать с профилями клиентов и целыми потребительскими сегментами, эффективно оценивать риски и обрабатывать клиентские запросы. К примеру, на рынке есть ИИ-решения, которые мгновенно сегментируют страховые претензии: некоторые могут быть возмещены немедленно, другие требуют разбирательства. То, что раньше занимало несколько часов, машина может решить за секунды.

Все это освобождает сотрудников индустрии от рутины и улучшает опыт пользователей. Исследование McKinsey показало, что автоматизация может сэкономить сотрудникам страховых компаний 43% рабочего времени.

Будущее индустрии страхования

Цифровая трансформация отрасли только началась. Эксперты Mckinsey сегодня рисуют совершенно фантастическую картину цифрового страхования в 2030 году: персональный страховой агент в смартфоне будет прокладывать клиенту самые безопасные автомобильные маршруты и высчитывать объем страхового взноса в зависимости от решений пользователя.

Бурно растущий интернет вещей даст машинным алгоритмам еще больше данных о пользователях. Big data и предиктивная аналитика позволят точно предсказывать несчастные случаи и спасать человеческие жизни.

Сегодня перед большинством традиционных страховых компаний стоят более скромные задачи: дать своим клиентам удобные цифровые инструменты для управления полисами, услугами и расходами. Подобные задачи решаем и мы: в проекте для СК “Країна” наша команда реализовала сайт с личным кабинетом и страховым калькулятором. Такую экосистему в дальнейшем можно усиливать с помощью средств обработки данных.

А если вы ищете возможности усилить страховой бизнес с помощью диджитала, обсудите это с нашими экспертами. Звоните, пишите, оставляйте заявку в форме на сайте.